Kotierte Immobilienfonds: Da waren's nur noch acht

Schweizer Immobilienfonds rücken durch die angekündigten Fusionen von Immobilienfonds der Grossbanken UBS und Credit Suisse verstärkt ins Rampenlicht. Was diese Entwicklung für aktive Investoren bedeutet.

Autoren: Flurin Joller und Elias Lipp

Am 7. November 2024 hat das UBS Fund Management (Switzerland) kommuniziert, wie sie ihr Immobilienfonds-Angebot nach der Integration der Credit Suisse Funds AG gestalten wird. Dabei wurden diverse Fusionen angekündigt. Infolge der Übernahme der Credit Suisse war ein solcher Schritt zu erwarten. Von den 13 Immobilienfonds, die Teil des SXI Real Estate® Funds Broad Index (SWIIT Index) sind, werden bis 2027 voraussichtlich noch acht übrigbleiben. Folgende Fusionen wurden angekündigt:

- 2025: Vier Schweizer Wohnimmobilienfonds mit direktem Grundbesitz (CS REF LivingPlus, UBS Direct Residential, Residentia und CS REF Hospitality)

- 2025/26: Zwei gemischt genutzte Schweizer Immobilienfonds mit direktem Grundbesitz (CS REF Green Property und UBS Direct Urban)

- 2026/27: Zwei kommerzielle Schweizer Immobilienfonds mit indirektem Grundbesitz (UBS «Swissreal» und CS REF Interswiss)

Die UBS wird damit die Option nutzen, grössere Immobilienfonds zu kreieren, die innerhalb des SWIIT Index ein höheres Gewicht einnehmen werden. Per 8. November 2024 (Folgetag der Ankündigung) hätten die drei Fonds Marktkapitalisierungen von CHF 5 Milliarden (1), CHF 2,94 Milliarden (2) und CHF 3,36 Milliarden (3) ausgewiesen. Damit würden diese drei fusionierten Fondsgefässe von ihrem Indexgewicht her die Plätze 2, 4 und 6 innerhalb des SWIIT einnehmen. Der Anteil aller UBS-Immobilienfonds an der Marktkapitalisierung des SWIIT Index läge bei rund 49%. Die UBS hat zudem angekündigt, auf die Fonds eine einheitliche Verwaltungsgebühr von 0,54% zu erheben, was die Gebührenstruktur insgesamt nicht allzu stark verändern dürfte. Grundsätzlich werden die Immobilienfonds der ehemaligen Credit Suisse damit tendenziell etwas teurer und diejenigen der UBS leicht günstiger.

Immobilienfonds fusionieren ist komplex

Bei einer Fusion von Schweizer Immobilienfonds gilt es einige Punkte zu beachten. Nachfolgend einige wichtige Schritte:

- Genehmigung der Fusionen durch die Eidgenössische Finanzmarktaufsicht (FINMA)

- Information an Anlegerinnen und Anleger

- Verhandlungen mit diversen kantonalen Steuerbehörden u.a. im Zusammenhang mit Grundstückgewinn- oder Handänderungssteuern

- Vollständiger Geschäftsabschluss der einzelnen Immobilienfonds zwecks Bestimmung der Quoten zum Fusionsstichtag

Unterschiedliche Reaktionen

Am 8. November 2024, einen Tag nach der Bekanntgabe der Fusion, kam es zu stärkeren Kursreaktionen bei den betroffenen Immobilienfonds. So ging der Immobilienfonds Residentia mit einem Plus von 26,8% aus dem Handel. Die drei weiteren Fonds, die mit Residentia zusammengelegt werden, reagierten unterschiedlich: Während die beiden Fonds CS REF LivingPlus (-4,6%) und UBS Direct Residential (-5,1%) unter Druck gerieten, stieg der CS REF Hospitality um 10,8% an.

Die Rolle des Agios

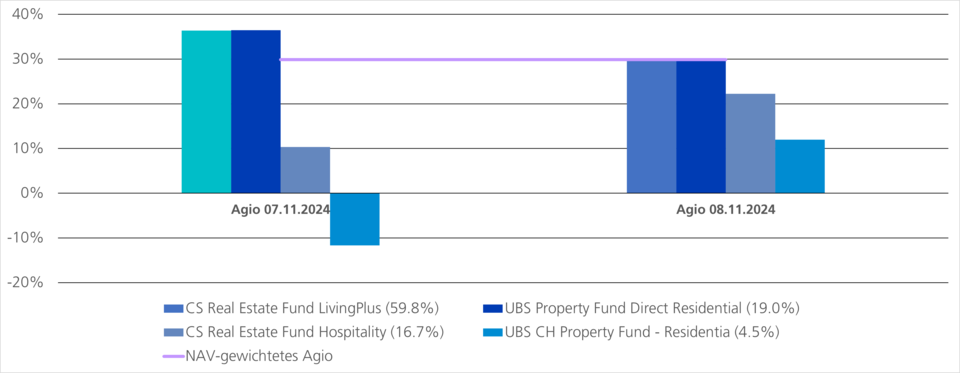

Wie lassen sich die unterschiedlichen Kursreaktionen der vier Fonds erklären? Der Grund liegt darin, dass die kotierten Immobilienfonds am Markt mit einer Prämie (Agios) respektive einem Abschlag (Disagio) zu ihrem Inneren Wert (Net Asset Value, NAV) handeln. Im Beispiel der aufgeführten Fonds handelten diese am Tag der Ankündigung zu komplett unterschiedlichen Agios. Die Marktteilnehmer preisten die angekündigten Fusionen rasch ein, und die Agios näherten sich am nächsten Handelstag an den errechneten NAV des zukünftigen Fonds an. Bei dieser Berechnung hat der Fonds mit dem höchsten Fondsvolumen entsprechend auch den grössten Einfluss auf den geschätzten NAV nach der Fusion.

Entwicklung der Agios der vier zur Fusion stehenden Schweizer Wohnimmobilienfonds mit direktem Grundbesitz vor und nach der Ankündigung

Aktive Investoren, die die Fusionen richtig antizipierten, konnten von den starken Kursbewegungen bereits profitieren. Auch künftig lohnt es sich, die effektiven Fundamentaldaten im Auge zu behalten. Bis zum Vollzug der beabsichtigten Fusionen bestehen weiterhin diverse Unsicherheiten, die zu Veränderungen des NAV-Verhältnisses führen können (bspw. Neubewertungen der Liegenschaften in den Abschlüssen, Ausschüttungen, allfällige steuerliche Implikationen). Gerade in dieser Anlageklasse mit einer eingeschränkten Liquidität gilt es, sich geschickt zu positionieren. Aktive Investoren können so allfällige Ineffizienzen im Markt ausnutzen.

Weniger Fonds – weniger Renditepotenzial?

Zu Recht stellt sich auch die Frage, ob aktive Investoren durch das nach den Fusionen verkleinerte Universum im SWIIT Index in der Erwirtschaftung von potenziellen Überrenditen eingeschränkt sind. Denn grundsätzlich ist eine grössere Anzahl an Anlagemöglichkeiten vorteilhaft, da sie mehr Möglichkeiten bei der Positionierung bietet. Allerdings bleibt das Univrsum mit 38 Fonds im SWIIT Index nach wie vor ausreichend gross. Zudem erwarten wir auch in naher Zukunft weitere Kotierungen, was die Anzahl an Immobilienfonds im SWIIT Index wieder erhöhen würde.